MENU

© 1999–2025 DALTEN media s.r.o.

Investice do nemovitosti s využitím hypotéky se vyplatí, i když máte volné peníze. Umožní vám jejich násobné zhodnocení.

18.11.2021: Český trh se potýká s rychlým růstem cen bytů, jehož stagnace nebo dokonce výrazné zpomalení jsou zatím v nedohlednu. To je dáno především zdlouhavým povolovacím procesem, který přispívá k velkému převisu poptávky nad nabídkou, dostupným financováním a – především v poslední době – neúměrným zdražováním stavebních materiálů a prací. Ale i v této turbulentní době je koupě nemovitosti jednou z nejbezpečnějších investičních příležitostí, která díky pronájmu generuje stabilní a pravidelný příjem a vede (v dlouhodobém horizontu) k průměrnému 4% zhodnocení vynaložených finančních prostředků. Právě tento typ investice je navíc optimální volbou pro každého, kdo si chce zajistit účinnou obranu proti krátkodobě zdivočelé inflaci dosahující již téměř k 5 % . Má ale svá pevná pravidla, bez jejichž dodržení nedosáhnete na nejvyšší možný výnos.

Vyjádření Adama Greguše z analytického oddělení společnosti JRD

Na co byste se měli zaměřit před samotným nákupem nemovitosti na pronájem (nebo budoucí prodej), zvláště pokud chcete, aby o ni byl na trhu zájem a zajistili jste si co nejvyšší zhodnocení? Především na dvě věci: na její pečlivý výběr podle ceny, typu a lokality a na optimální financovaní její koupě. To je možné učinit za pomoci naspořených financí, nebo hypotečního úvěru, jehož úrokové sazby jsou i přes pozvolný růst stále nízké. Bohužel, mnoho drobnějších investorů v České republice se nad různými variantami financování příliš nezamýšlí, protože nemají znalosti ani zkušenosti se zhodnocováním volných peněžních prostředků, resp. s realizací maximálního možného výnosu z vynaložených peněz. Většinou si tak zjistí pouze to, zda růst cen na rezidenčním trhu ve zvolené lokalitě překonává inflaci, a následně si daný byt koupí za hotové.

Podle analytického oddělení JRD se sice jedná možná o rychlejší, ale nikoli výhodnější formu investice. Pokud si můžete vzít hypotéku s roční úrokovou sazbou 3,0 % a své finance na volném trhu zhodnocovat o více než 3,0 %, pak nedává z ekonomického hlediska smysl realizovat nákup nemovitosti za vlastní peníze. Připravujete se tak o potenciální zisk, díky němuž byste mohli dosáhnout velmi rychlé návratnosti své investice. Mnohem efektivnější je pořídit si nemovitost prostřednictvím hypotéky a volné prostředky zhodnotit jiným investičním způsobem. Zapůjčené finance jsou obvykle levnější než vlastní peníze zhodnocené formou investice do dynamického portfolia složeného z akciových podílových fondů a z nižšího podílu dluhopisových a nemovitostních podílových fondů. Poraďte se proto s odborníky, kteří vám pomohou nejen s výběrem kvalitní nemovitosti (např. ve zdravých a úsporných projektech od JRD), ale také s optimální investiční strategií, jež povede k maximalizaci možného výnosu s ohledem na podstupované riziko a likviditu. A jakou strategii vám určitě nedoporučujeme? Ponechávat volné finance nad rámec likvidních rezerv na běžných nebo spořicích účtech, kde dojde k jejich znehodnocení vlivem inflace.

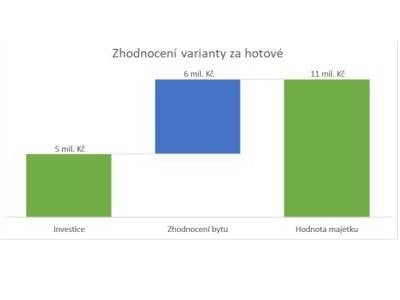

Pro srovnání nabízíme příklad investora, který uvažuje o koupi bytu 2+kk o velikosti 44 m2 za 5 mil. Kč a může si zvolit mezi využitím vlastních prostředků (při očekávaném 4% meziročním růstu trhu nemovitostí), nebo 80% hypotéky s roční úrokovou sazbou 3,0 % a splatností 20 let.

a) V prvním případě může investor dosáhnout (za 20 let) tržní hodnoty nemovitosti cca 11 mil. Kč a nominální efekt zhodnocení tak bude činit 6 mil. Kč

b) V druhém případě může kupující investovat 80 % volných finančních prostředků, které mu zůstanou po využití 80% hypotéky, do diverzifikovaného portfolia tvořícího akciové, dluhopisové a realitní tituly. Při investici do rizikovějšího portfolia může (během 20 let) docílit až 10% meziroční výnosnosti hodnoty daného portfolia a jeho celkový čistý majetek tak bude činit až 38,8 mil. Kč.

Pokud takto využijete pákového efektu k maximalizaci výnosu, můžete vydělat až o 28 milionů více.

O společnosti JRD Development:

Společnost JRD Development, člen skupiny JRD Group, vznikla v roce 2003. Již brzy po svém založení zahájila výstavbu větších nízkoenergetických a pasivních projektů, které se do té doby nikdo nevěnoval, a zaměřila se na udržitelný rozvoj a zdravé bydlení. V současné době je na tomto trhu lídrem. O kvalitě jejích projektů svědčí nejen zájem klientů, ale také řada ocenění, jež stavby za svůj architektonický a ekologický přínos získaly v mnoha renomovaných soutěžích vč. Best of Realty – Nejlepší z realit, E.ON Energy Globe Award nebo Český energetický a ekologický projekt roku.

JRD Development zrealizovala již 25 developerských projektů. V současné době má v prodejním portfoliu 6 rezidenčních projektů, administrativní budovu Viadukt Anděl a soubor pozemků Touškovský háj a řadu dalších projektů v přípravě. Mezi hlavní cíle společnosti patří posouvat hranice zdravého a ekologického bydlení a na trvalo se zařadit mezi tři největší pražské developery s obratem na úrovni 3 mld. Kč. V loňském roce dosáhla obratu 1,61 mld. Kč a letos zahajuje přípravu až 2 200 bytových jednotek o celkové velikosti kolem 145 tis. m2.

JRD Development je členem České rady pro šetrné budovy, Centra pasivního domu, Asociace developerů a Asociace pro rozvoj trhu nemovitostí. Její majitel Jan Řežáb je členem vědecké rady Univerzitního centra energeticky efektivních budov (UCEEB) ČVUT v Praze. JRD Development se navíc věnuje šíření osvěty o významu zdravého bydlení. V letošním roce proto spustila Výzvu za zdravé bydlení pro zájemce z řad firem i jednotlivců, kteří rovněž vnímají důležitost výstavby zdravých domovů. Cílem této iniciativy je zvýšit mezi laickou i odbornou veřejností informovanost o významu zdravého mikroklimatu v interiérech a motivovat k rychlejšímu rozvoji udržitelného stavebnictví.

- tisková zpráva -

Zdroj: www.jrd.cz

Autor: JRD